Ảnh Hưởng Của Giao Dịch Bồi Hoàn Đến Doanh Nghiệp & Khách Hàng

Để hiểu về các giao dịch bồi hoàn, những yếu tố cần nắm được là nguyên nhân vì sao chúng được tạo ra và tác động của chúng đến các bên có liên quan như thế nào.

Định nghĩa

Mục đích

Lịch sử phát triển

Sử dụng bởi người mua hàng hóa & dịch vụ

Các gian lận thân thiện

Chi phí & hậu quả: Người bán hàng hóa & dịch vụ

Quy trình bồi hoàn

Chi phí & hậu quả: Người mua hàng hóa & dịch vụ

Trách nhiệm

Giao dịch bồi hoàn là gì?

Hiểu theo cách cơ bản, đó là việc hoàn trả các khoản thanh toán của thẻ tín dụng.

Nếu bạn là người bán hàng hóa & dịch vụ (ví dụ: khách sạn), khoản bồi hoàn sẽ giảm doanh thu, tốn nhiều công sức và là vấn đề phiền phức đối với doanh nghiệp của bạn. Nếu bạn là người tiêu dùng, khoản bồi hoàn là lá chắn bảo vệ bạn đối với những người bán không trung thực.

Mục đích của giao dịch bồi hoàn

Mặc dù các khoản bồi hoàn có thể trông rất giống với hoàn tiền truyền thống, nhưng có một điểm khác biệt chính: thay vì liên hệ với doanh nghiệp để được hoàn tiền, người tiêu dùng yêu cầu hoàn tiền từ người bán thông qua ngân hàng phát hành của họ. Điều này có thể là do khách hàng nghĩ rằng họ phải trả cho những hàng hóa, dịch vụ kém chất lượng hoặc không đúng như thỏa thuận; hoặc phổ biến hơn, khách không nhận ra khoản thanh toán này trên bảng sao kê của họ. Sau đó, ngân hàng và mạng lưới thẻ của khách hàng sẽ tiến hành một cuộc điều tra và nếu yêu cầu của chủ thẻ được xác định là hợp lệ thì tiền sẽ được chuyển khỏi tài khoản của người bán và trả lại cho khách hàng.

Giao dịch bồi hoàn được thiết kế để giữ an toàn cho khách hàng. Nguy cơ hoàn tiền bắt buộc khiến người bán phải nỗ lực và cam kết cung cấp sản phẩm hoặc dịch vụ đúng như đã quảng cáo.

Giao dịch bồi hoàn giúp bảo vệ chủ thẻ khỏi các hành vi gian lận của người bán nếu có. Khi chủ thẻ có khả năng yêu cầu bồi hoàn đối với một giao dịch thẻ tín dụng được cho là gian lận, họ sẽ giảm được rủi ro mất tiền và tự tin sử dụng thẻ để thanh toán cho các giao dịch mua hàng nhiều hơn.

Lịch sử của giao dịch bồi hoàn

Khi thẻ tín dụng lần đầu tiên được giới thiệu vào đầu những năm 1970, các ngân hàng gặp khó khăn trong việc thuyết phục công chúng về sự an toàn khi sử dụng sản phẩm mới này. Việc chấp nhận và sử dụng thẻ tín dụng rộng rãi rất khó khăn vì mọi người lo lắng rằng nếu thẻ bị mất hoặc bị đánh cắp, thì tội phạm có thể sử dụng nó cho các giao dịch trái phép. Khi đó chủ thẻ sẽ phải chịu trách nhiệm thanh toán cho các giao dịch gian lận này.

Một vấn đề khác bắt đầu phát sinh là các người bán gian lận thêm các khoản phí bổ sung khi xử lý thanh toán với thông tin thẻ nhận được. Năm 1974, Đạo luật Thanh toán Tín dụng Công Bằng ra đời để giải quyết vấn đề này bằng cách tạo ra phương pháp phòng ngừa và khắc phục được gọi là giao dịch bồi hoàn.

Bằng cách yêu cầu khoản bồi hoàn, chủ thẻ giờ đây có không cần qua người bán và có thể yêu cầu hoàn lại thanh toán từ chính ngân hàng. Sau đó, ngân hàng có thể vô hiệu hóa giao dịch thẻ tín dụng, sau đó rút tiền đã được chuyển trước đó vào tài khoản ngân hàng của người bán và tính phí người bán một khoản phí lớn.

Với những tính năng mới tăng sự tin cậy này, việc sử dụng thẻ tín dụng đã phát triển và bùng nổ, các ngân hàng cuối cùng đã thấy được kết quả mà họ mong muốn.

Khi nào người mua có thể yêu cầu khoản bồi hoàn?

Về cơ bản, chủ thẻ có thể yêu cầu ngân hàng bồi hoàn cho bất kỳ khoản phí nào trên thẻ của họ. Điều này không có nghĩa là yêu cầu của họ sẽ thành công và có một số điều mà chủ thẻ nên làm trước khi thực hiện hành động này.

Điều đầu tiên mà khách hàng luôn nên làm, ngoại trừ trường hợp thẻ bị mất hoặc bị đánh cắp, là liên hệ trực tiếp với người bán.

Mục đích là để giải quyết vấn đề mà không cần các ngân hàng phải tham gia vào. Trong nhiều trường hợp, chỉ cần trao đổi trực tiếp với người bán, vấn đề của khách hàng có thể được giải quyết trong vòng 5 phút. Điều này có thể là do sai sót không cố ý từ phía người bán, nên họ sẽ hoàn lại tiền hoặc phổ biến nhất là trường hợp do chủ thẻ không nhận ra tên của người bán trên bảng sao kê của họ. Điều này rất thường xảy ra khi người bán trực thuộc một công ty lớn hơn và tên thể hiện trên bảng sao kê là tên của công ty này.

Nếu người bán không tìm được giải pháp, thì khoản bồi hoàn có thể là lựa chọn duy nhất. Tuy nhiên, đây chỉ nên là biện pháp cuối cùng, vì nó có thể ảnh hưởng lớn đến người bán dù người mua yêu cầu hợp lý hay không.

Người mua có thể yêu cầu bồi hoàn khi tin rằng khoản thanh toán của họ bị gian lận.

Một khoản bồi hoàn có thể gây tổn thất cho người bán vì chủ thẻ không những được hoàn tiền mà còn giữ sản phẩm hoặc đã dùng dịch vụ trong một số trường hợp. Vì vậy, về cơ bản người bán đã cung cấp cho khách hàng sản phẩm hoặc dịch vụ miễn phí và còn phải trả một khoản phí bồi hoàn. Trong trường hợp người bán hàng trung thực nhưng không thể chứng minh được điều đó, thì khách hàng đã thực sự lấy cắp của người bán hàng.

Ảnh hưởng của giao dịch bồi hoàn đến người bán

1. Phí giao dịch bồi hoàn

Mỗi khi người mua yêu cầu bồi hoàn thành công, người bán sẽ phải trả một khoản phí ($ 20 – $ 100 cho mỗi giao dịch). Ngay cả khi người mua sau đó hủy yêu cầu (ví dụ: nếu người mua đòi bồi hoàn vì hàng không được giao nhưng hàng lại được giao tới sau đó vài ngày), người bán vẫn sẽ phải trả chi phí quản lý liên quan đến quy trình này xử lý yêu cầu.

Nếu người bán phải trả phí bồi hoàn cao quá mức trong một khoảng thời gian nhất định, họ cũng có thể bị phạt tiền cực cao ($ 10k+) có thể làm tê liệt một doanh nghiệp nhỏ.

2. Hàng hóa bị mất

Trong trường hợp yêu cầu bồi hoàn thành công và khách hàng không phải trả lại sản phẩm, điều này có thể làm thất thoát hàng tồn kho, dẫn đến không chỉ mất doanh thu mà còn làm gián đoạn hoạt động của người bán nhằm phục vụ khách hàng trong tương lai.

3. Bị đặt vào danh sách rủi ro cao

Nếu tỷ lệ bồi hoàn của người bán vượt quá một ngưỡng nhất định, nhà cung cấp dịch vụ thanh toán của họ có thể xếp người bán vào danh mục rủi ro cao. Điều này khiến người bán phải trả phí giao dịch lớn hơn, gây tổn thất trong lợi nhuận.

4. Chấm dứt tài khoản

Trong trường hợp xấu nhất, nhà cung cấp dịch vụ thanh toán hiện tại có thể chấm dứt tài khoản người bán. Khi đó, người bán bị đưa vào danh sách đen, các nhà cung cấp dịch vụ thanh toán khác có thể nắm được thông tin và không chấp nhận cho người bán này thanh toán bằng thẻ nữa, trong nhiều trường hợp có thể phá sản doanh nghiệp.

5. Thời gian, căng thẳng và nhân lực

Ngay cả khi doanh nghiệp đang có tài chính mạnh và có thể chi trả các khoản phí bồi hoàn phát sinh, doanh nghiệp cũng phải dành ra nguồn lực nhất định để xử lý những việc này gồm chuẩn bị các hồ sơ đối chiếu cần thiết, hay đối chất với ngân hàng và người mua,…

Ảnh hưởng của giao dịch bồi hoàn đến người mua

Người mua cũng có một số trách nhiệm giải trình khi yêu cầu khoản bồi hoàn. Để duy trì một hệ thống có thể hạn chế các yêu cầu bồi hoàn vô lý từ người mua, một số lưu ý về trách nhiệm và rủi ro cho người mua khi thực hiện hành động này gồm:

Nếu người bán chứng minh thành công yêu cầu bồi hoàn của người mua là bất hợp lý, người mua có thể phải trả phí bồi hoàn kèm theo.

Nếu người mua yêu cầu bồi hoàn và được ngân hàng xác minh yêu cầu này là gian lận, tài khoản thẻ tín dụng có thể bị đóng. Điều này sẽ dẫn đến điểm tín dụng của người mua bị hạ thấp.

Chủ thẻ sẽ không được hoàn lại tiền liền mà phải mất vài tháng khi yêu cầu bồi hoàn thành công.

Các ngân hàng sẽ ghi nhận những chủ thẻ yêu cầu bồi hoàn không hợp lý quá thường xuyên và họ sẽ không nhận được sự trợ giúp cần thiết trong các trường hợp gian lận thực sự.

Cuối cùng, người bán tăng giá của họ để bù đắp cho gian lận bồi hoàn có thể dự đoán được.

Quy trình giao dịch bồi hoàn

Có rất nhiều bên liên quan đến một quy trình bồi hoàn. Sơ đồ sau thể hiện một quy trình đầu cuối điển hình:

Chủ thẻ liên hệ với ngân hàng phát hành của họ và yêu cầu hoàn lại tiền.

Ngân hàng phát hành thẻ trả lại giao dịch cho ngân hàng của người bán thông qua mạng lưới thẻ tương ứng (Visa hoặc MasterCard).

Mạng lưới thẻ xem xét tính hợp lệ của giao dịch đối với yêu cầu bồi hoàn và nếu yêu cầu hợp lệ, sẽ chuyển tiếp giao dịch đó đến nhà cung cấp dịch vụ thanh toán của người bán.

Nhà cung cấp dịch vụ thanh toán của người bán nhận được yêu cầu bồi hoàn và giải quyết yêu cầu, hoặc nếu không thể giải quyết ngay thì sẽ chuyển yêu cầu giao dịch bồi hoàn đến người bán.

Người bán nhận được yêu cầu bồi hoàn. Nếu người bán có bằng chứng rằng giao dịch hợp lệ (ví dụ: biên lai bán hàng), thì bằng chứng đó sẽ được gửi (xuất trình lại) cho ngân hàng của họ. Nếu người bán không thể xuất trình bằng chứng, khoản bồi hoàn có thể phải được chấp nhận.

Ngân hàng của người bán nhận được giao dịch (hoặc tài liệu chứng minh) và gửi nó đến công ty hoặc hiệp hội thẻ tín dụng.

Công ty hoặc hiệp hội thẻ tín dụng nhận được giao dịch (hoặc tài liệu chứng minh), và nếu thích hợp, sẽ chuyển tiếp chúng đến bên phát hành thẻ của người mua.

Bên phát hành thẻ của người mua nhận được giao dịch, nếu thích hợp, sẽ trả khoản thanh toán lại vào tài khoản của chủ thẻ. Nếu các tài liệu chứng minh giao dịch cung cấp bởi người bán khiến yêu cầu bồi hoàn chưa được giải quyết, bên phát hành thẻ sẽ đệ trình tranh chấp lên công ty thẻ tín dụng hoặc hiệp hội.

Quá trình bồi hoàn kết thúc với việc chủ thẻ nhận được thông tin giải quyết tranh chấp của mình. Nếu bằng chứng của người bán đủ thuyết phục để bác bỏ yêu cầu của chủ thẻ, giao dịch sẽ được đăng vào tài khoản của chủ thẻ lần thứ hai. Số tiền ban đầu được gửi vào tài khoản của người bán – sau đó được xóa thông qua khoản bồi hoàn – sẽ được gửi lại một lần nữa.

Các bước để giảm thiểu giao dịch bồi hoàn

Từ các phân tích trên chúng ta có thể thấy bồi hoàn sẽ gây ra nhiều thiệt hại cho người bán. May mắn thay, có một số cách mà doanh nghiệp có thể giảm bớt tác động của các khoản bồi hoàn đối với họ.

1. Thể hiện tên giao dịch và người bán thích hợp

Một trong những nguyên nhân lớn nhất dẫn đến yêu cầu bồi hoàn là do chủ thẻ không nhận ra tên của người bán trên bảng sao kê của họ. Giao dịch thường được thể hiện tên người bán là tên công ty mẹ. Vì vậy, để hạn chế bồi hoàn do hiểu lầm này, nhiều công ty xử lý thanh toán như Hotel Link Pay sẽ đảm bảo rằng tên của chính người bán thực sự cung cấp hàng hóa hay dịch vụ được thể hiện.

2. Bảo mật 3D

Một tính năng khác có sẵn được gọi là 3D Secure, hoặc 3DS. Điều này hoạt động như phương pháp xác thực 2 yếu tố đối với chủ thẻ, vì vậy khi giao dịch, khách hàng sẽ nhận được tin nhắn văn bản hoặc email yêu cầu xác nhận mua hàng. Điều này cung cấp cho ngân hàng phát hành thêm một số bằng chứng rằng khách hàng thực sự là người đã mua hàng và giảm đáng kể các khoản phí gian lận

Bạn cần thêm chi tiết về các giải pháp thanh toán giúp hạn chế các giao dịch bồi hoàn? Vui lòng tham khảo thêm tại đây.

Relative Posts

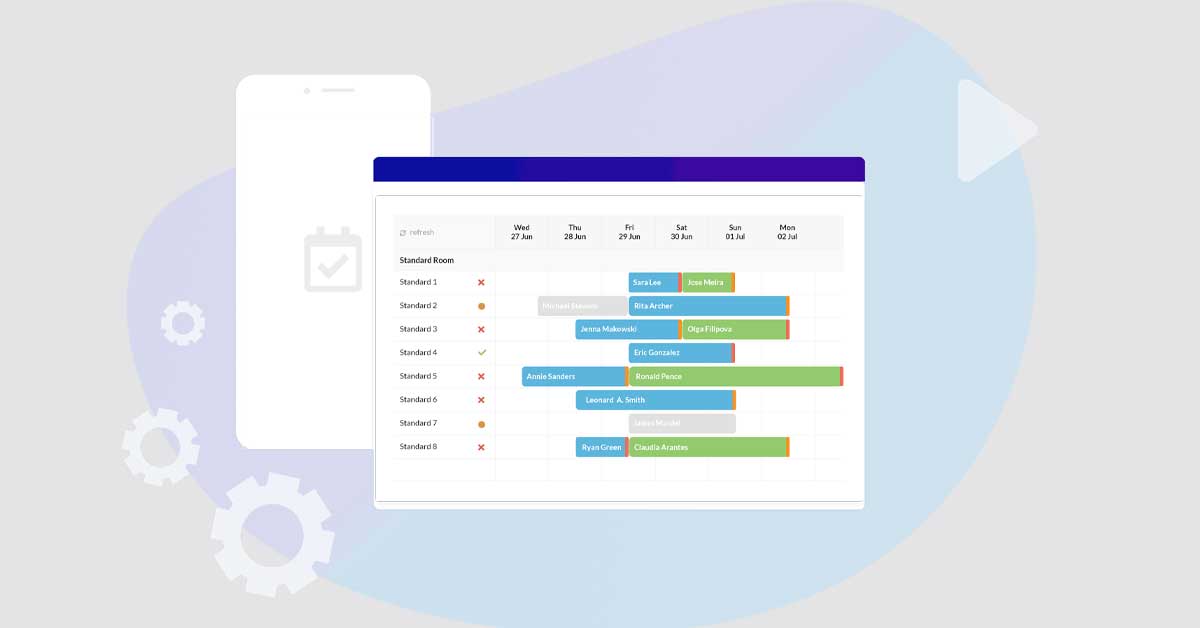

Tìm Hiểu Về Hotel Link Front Desk

Hotel Link Front Desk là hệ thống quản lý khách sạn cơ bản được thiết…

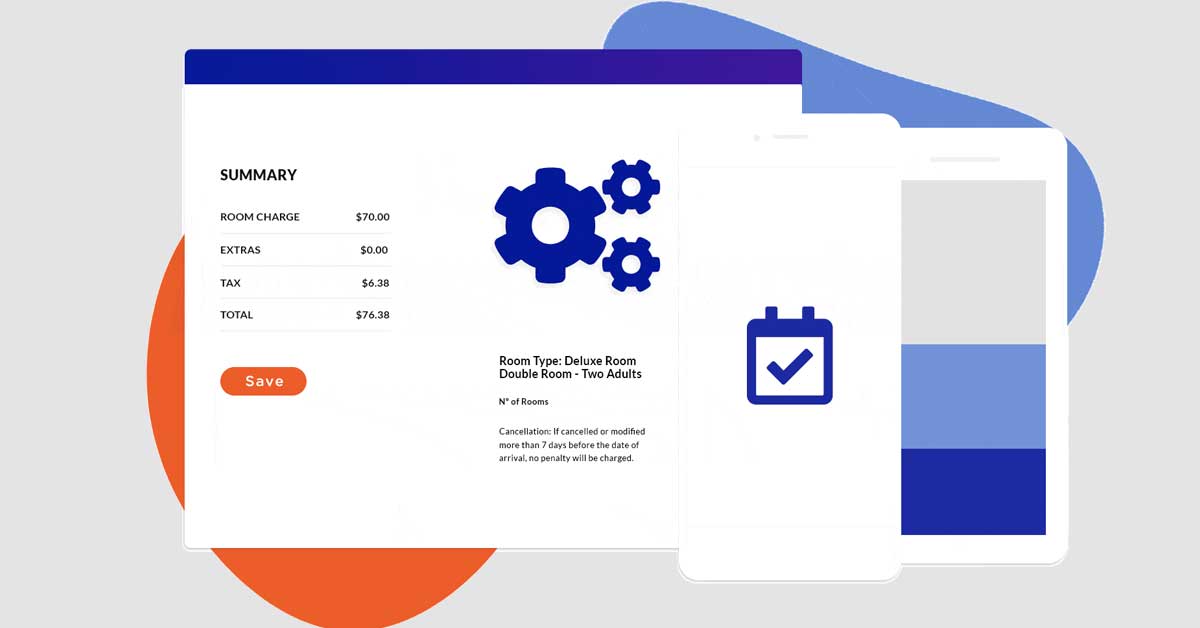

Tìm Hiểu Về Công Cụ Đặt Phòng Của Hotel Link

Công cụ Đặt phòng (Booking Engine) giúp các khách sạn quản lý giá phòng và…